O score de crédito é um dos principais indicadores usados por instituições financeiras para avaliar o perfil de um consumidor. Quando esse número está abaixo da média, pode representar um desafio considerável para quem deseja obter um financiamento, seja para a compra de um imóvel, veículo ou qualquer outro bem. Mas o que realmente significa ter um score de crédito baixo? E como isso influencia nas decisões das empresas que concedem crédito? Neste artigo, vamos abordar em detalhes como esse fator impacta suas chances de aprovação e o que é possível fazer para contornar a situação.

O Que é o Score de Crédito?

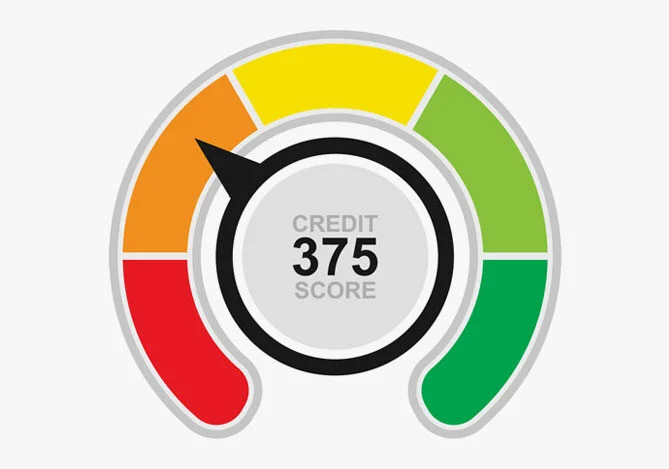

Antes de entender como ele afeta o financiamento, é importante saber o que é, de fato, o score de crédito. Trata-se de uma pontuação que vai de 0 a 1000 e reflete o histórico financeiro de uma pessoa. Essa pontuação é calculada com base em uma série de dados, como pagamentos em dia, dívidas em aberto, histórico de negativação, utilização de crédito e até o tempo de relacionamento com instituições financeiras.

Quanto mais alto o score, maiores são as chances de o consumidor ser visto como um bom pagador. Por outro lado, quando o score está baixo, o risco percebido pelas instituições aumenta. Isso pode limitar ou dificultar o acesso a financiamentos, além de influenciar diretamente nas condições oferecidas.

Como Um Score Baixo é Interpretado pelas Instituições

As empresas que fornecem crédito utilizam o score como uma ferramenta de análise de risco. Ele funciona como um termômetro que indica a probabilidade de inadimplência. Um score abaixo de 400, por exemplo, geralmente é visto como um sinal de alerta. Isso não significa que seja impossível conseguir crédito, mas as condições provavelmente serão menos vantajosas.

Financiadoras tendem a segmentar os consumidores em faixas de risco. Aqueles com pontuação mais alta recebem as melhores ofertas: taxas de juros mais baixas, prazos mais longos e menos exigências. Já os consumidores com pontuação baixa podem enfrentar juros mais altos, exigência de entrada elevada ou até a negativa da proposta.

O Impacto Direto no Financiamento

Quando se trata de financiamento, o score influencia em três aspectos principais: aprovação, condições de pagamento e limite concedido.

No processo de aprovação, um score baixo pode ser o principal motivo de recusa, mesmo que a pessoa tenha uma renda compatível com o valor do financiamento. Muitas instituições possuem critérios automatizados que eliminam candidatos com pontuação abaixo de um determinado patamar.

Nas condições de pagamento, o impacto também é significativo. Mesmo que a proposta seja aprovada, é provável que o consumidor com score baixo pague taxas de juros mais elevadas, tenha menos tempo para quitar a dívida ou precise oferecer garantias adicionais.

Já em relação ao limite concedido, o valor aprovado para financiamento pode ser inferior ao desejado. Isso acontece porque o risco de inadimplência faz com que a empresa reduza sua exposição, limitando o crédito disponível.

Por Que o Score Fica Baixo?

Muitas pessoas se surpreendem ao descobrir que têm score baixo, mesmo sem grandes dívidas em aberto. Isso pode ocorrer por diversos motivos, entre eles:

- Pagamentos em atraso, mesmo que pequenos;

- Nome negativado por empresas de cobrança;

- Utilização excessiva do limite do cartão de crédito;

- Ausência de histórico de crédito (quem nunca financiou ou usou crédito também pode ter score baixo);

- Instabilidade no cadastro (mudança frequente de endereço, telefone ou emprego);

- Falta de relacionamento com o mercado formal.

Entender as razões específicas da pontuação baixa é fundamental para trabalhar sua recuperação de forma eficaz.

A Relação Entre Score e Juros

Um dos impactos mais diretos do score de crédito no financiamento é a definição da taxa de juros. Em muitos casos, a diferença de juros entre um consumidor com bom score e outro com score baixo pode ser de mais de 100%.

Por exemplo, enquanto uma pessoa com score acima de 800 pode conseguir financiar um carro com taxa de 1% ao mês, outra com score abaixo de 500 pode enfrentar taxas superiores a 2,5% ao mês. A longo prazo, essa diferença representa milhares de reais a mais pagos apenas em juros.

As instituições fazem isso para compensar o risco de inadimplência. Quanto menor o score, maior o risco de não pagamento, e maior o valor que a empresa precisa cobrar para equilibrar suas operações.

Como Melhorar o Score de Crédito

A boa notícia é que o score não é fixo. Ele pode ser melhorado com atitudes consistentes ao longo do tempo. Veja algumas estratégias que ajudam a elevar sua pontuação:

1. Pagar as contas em dia: Este é um dos fatores com maior peso na composição do score. Mesmo contas de valores baixos, como água e luz, são levadas em consideração.

2. Negociar dívidas antigas: Regularizar pendências financeiras é essencial. Após o pagamento, a informação de inadimplência sai do cadastro e o score começa a subir.

3. Utilizar o crédito de forma consciente: Manter o uso do cartão de crédito abaixo de 30% do limite e evitar o rotativo são atitudes bem vistas pelas instituições.

4. Atualizar os dados cadastrais: Ter um cadastro completo e atualizado ajuda as empresas a confiar mais no consumidor.

5. Manter contas no próprio nome: Isso ajuda a construir um histórico financeiro. Se você paga aluguel, luz e internet, coloque-os no seu nome.

Como Saber Seu Score e Acompanhá-lo

Existem ferramentas gratuitas que permitem consultar o score de crédito e acompanhar sua evolução. Monitorar essa pontuação é uma forma eficaz de manter sua saúde financeira sob controle. Assim como cuidamos do físico ou do emocional, é importante cuidar da reputação financeira, que impacta diretamente nas possibilidades de crescimento e aquisição de bens.

Acompanhar o score permite identificar pontos de melhoria, antecipar problemas e corrigir falhas antes que se tornem obstáculos maiores na hora de buscar crédito.

Alternativas ao Financiamento Tradicional para Quem Tem Score Baixo

Se você tem score baixo e está enfrentando dificuldade para conseguir financiamento, há algumas alternativas que podem ajudar:

Financiamento com garantia: Algumas instituições oferecem crédito com garantia de imóvel ou veículo, o que reduz o risco e melhora as condições, mesmo para quem tem score mais baixo.

Consórcio: Embora não seja um financiamento tradicional, o consórcio permite o acesso parcelado a bens de forma mais acessível, sem juros, apenas com taxas administrativas.

Crédito cooperativo: Cooperativas de crédito tendem a ter critérios mais flexíveis e podem oferecer condições melhores para seus associados.

Antecipação de recursos próprios: Se possível, juntar um valor maior para dar de entrada pode facilitar a aprovação, mesmo com score baixo.

O Que Evitar Quando Se Tem Score Baixo

Muitas pessoas, na tentativa de conseguir crédito, acabam tomando decisões que prejudicam ainda mais sua situação financeira. Entre os erros mais comuns estão:

- Aceitar propostas com juros abusivos;

- Recorrer a agiotas ou empréstimos informais;

- Fazer várias solicitações de crédito em pouco tempo;

- Ignorar o problema e deixar de tentar melhorar a pontuação.

Ter um score de crédito baixo não é o fim do caminho. Com planejamento e disciplina, é possível reverter essa situação e retomar o acesso ao crédito com segurança e boas condições.

Considerações Finais

O score de crédito é mais do que um simples número: ele representa a confiança que o mercado tem em você como consumidor. Ter um score baixo pode dificultar o acesso a financiamentos, encarecer os juros e limitar suas possibilidades. No entanto, esse cenário não precisa ser definitivo.

Com atitudes conscientes, organização e disciplina financeira, é possível melhorar sua pontuação e conquistar as melhores condições de financiamento. Ao entender como o sistema funciona e agir de forma estratégica, você se posiciona melhor diante do mercado e amplia suas chances de sucesso em futuras solicitações de crédito.

Se você está pensando em financiar algum bem, comece agora a cuidar da sua pontuação. O esforço de hoje é o acesso facilitado de amanhã.

Leave a comment